(报告出品方/作者:中泰证券,王雨丝,吴思涵)

行业简介:大众健身方式变迁,轻运动风潮兴起

轻运动成为新兴健身方式,受众更广、消费主力为女性

“轻运动”定义:指负荷小、强度小、能耗低、简单易行的运动 方式集合1,包括慢跑、瑜伽、普拉提、跳舞、骑行、滑板、飞盘 等中低强度的运动项目,已有越来越多的城市居民通过“轻运动” 进行健身锻炼,调节身心状态。

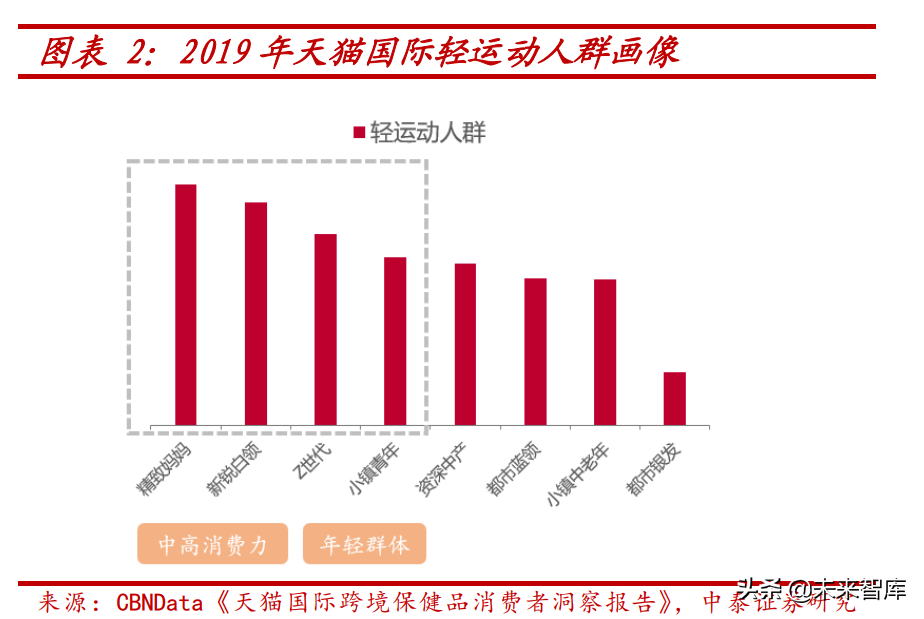

轻运动受众更广、增量人群以女性为主,活动场景多元化。相比 传统健身项目,轻运动更适合女性,消费主力为都市白领、年轻妈 妈、Z 世代青年等。场景方面,各类运动工作室的兴起使得轻运动 的活动场景更易得,多位于 CBD 与生活社区中;同时,健身 APP、 智能运动设备的流行也促进了家庭健身市场的发展,方便消费者利 用碎片化时间进行锻炼。

轻运动的全球渗透率2在疫情下逆势提升,在国内发展空间大。根 据 GWI《全球运动健身经济报告》,疫下全球运动市场规模下降, 但静态运动(主要为瑜伽,普拉提、芭蕾等轻运动)的渗透率从 2018 年 3.78%提升至 2020 年的 5.25%。而 2018 年中国大陆静态 运动的渗透率仅为 7.1%,参考欧美等市场(15%+)仍有较大提 升空间。

女性运动需求崛起,科技+疫情助推轻运动发展

推动力 1:核心人群女性消费市场崛起,女性健身意识提升,参与运动人数快速增加。同时在运动服饰方面女性消费意愿更强,成为运动服饰的消费主力

女性运动人群快速增长,成为运动健身主力军。随着女性教育程 度、收入水平提升,自身健康、身形塑造得到重视,有健身习惯的 女性越来越多,成为运动人群的半壁江山(健身 APP 乐刻/keep 女性用户数量占比分别为 54%(2020 年)/60%(2022 年))。

而对于众多年轻女性而言,运动健身,装备先行,穿上健身服本 身就象征着专业和自信:一方面,健身服的裁剪设计更适合运动 (如 leggings 的让女性在深蹲、硬拉时避免尴尬、加强支撑,而 运动内衣对副乳凸显的传统内衣弊端进行改造,支持更多女性跑跳 自信)。另一方面,健身服的意义在于鼓励更多的初学者开始运动。 2018 年,美国健身服饰品牌 Barbell Apparel 的调研显示,58.2% 的健身者的健身动力是「穿上健身服」。

女性消费能力提升、付费意愿更强。根据《2021 年大众健身行为 与消费研究报告》显示,近几年女性体育消费显著增长,2021 年 女性人均年消费额达 6362 元,同增近 50%(而同期整体体育运动 者年均消费金额同增 35%至 5670 元)。具体来看,在购买健身卡 及私教课程等方面显著高于男性,根据 keep 发布的 2021 年双十 一战报,在此期间 keep 的女性购买用户数量是男性 2.08 倍。同时, 2021 年在运动鞋服消费上,女性占比也超 50%。

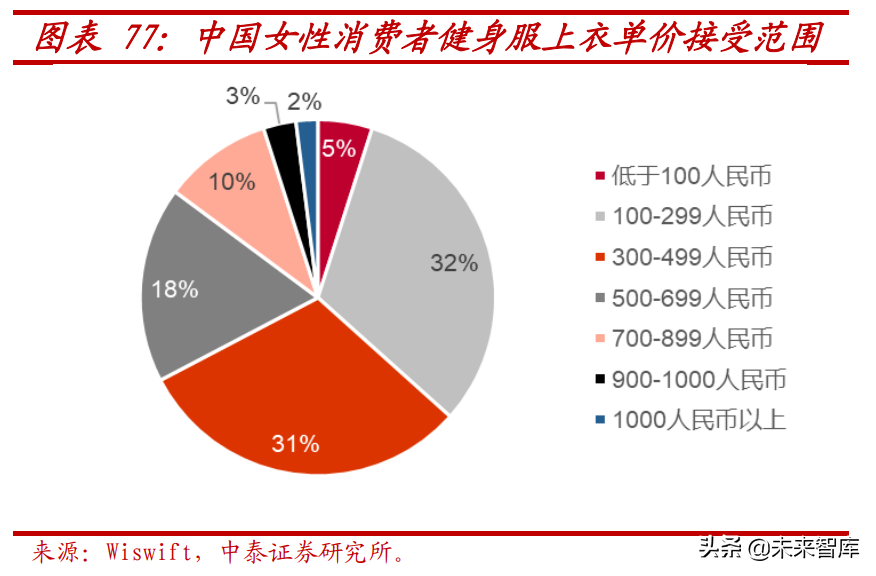

从偏好看,女性对于运动装备的款式、颜色、功能性需求更多元, 要求兼具时尚和专业。根据懒熊体育调研显示,女性运动消费者中 优先考虑穿搭需求的占比达 64.11%,功能性、设计感、品质也是 考量的主要因素。这也是由于女性身材的特殊性,以及对美、塑形 方面的追求,女性消费者对于运动服装的剪裁设计、面料的舒适度 上都有更高的要求。 但实际上,女性运动消费者的需求远未被满足,有 48.62%的受访 者认为“有时女性的需求会被忽略”,8.87%的人认为“很费力才 能找到适合自己的产品或服务”,这也为女性运动细分赛道新兴品 牌提供了较大的生存和发展的空间。除此之外,调研表明女性消费 者在选择运动品牌时,追求品牌定位与生活态度(62.08%)、个人 个性(40.98%)等方面的契合。

推动力 2:运动科技+疫情影响,加速轻运动兴起

运动科技推动健身消费场景家庭化、社群化:我国运动 APP 和智 能化装备逐渐完善,运动健身 APP 用户规模持续稳定在 2 亿以上。 技术更新驱动健身产业向全渠道、智能化、数字化发展,运动科技 通过线上线下技术联动,提供更多元化的运动场景。

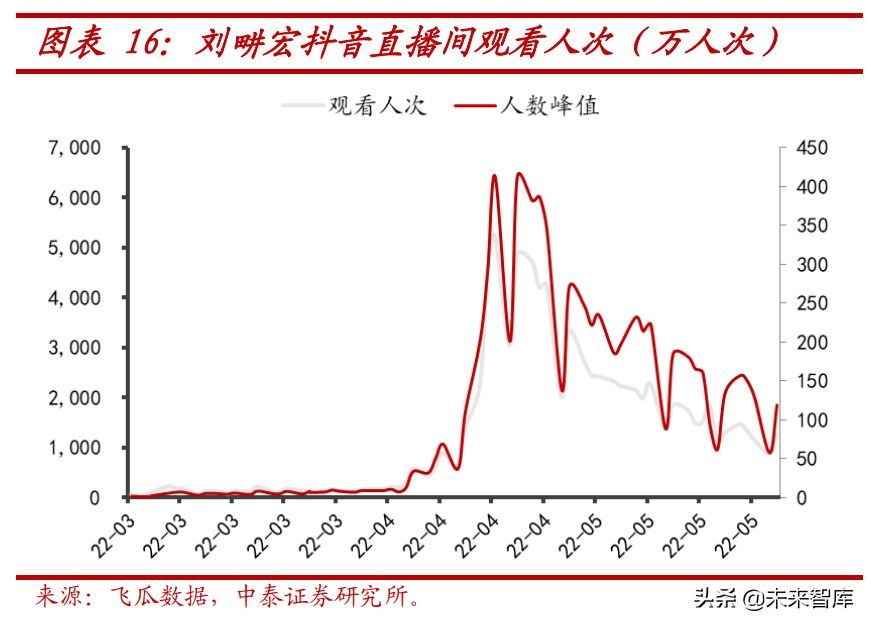

而轻运动因其自身便利性(对场景要求低),比传统健身项目更适 合线上化。如瑜伽成为直播课首选,抖音的瑜伽话题下累计播放量 已超过 480 亿次;如上海封控以来,刘畊宏带动居家健身风潮: 刘畊宏抖音账号粉丝数从疫情前的 10 万+,飙升至 7000 万人左右, 点赞数达 1.1 亿(截至 2022/7/10),每场直播观看人数超 1000w 人。粉丝中女性占比达超过 7 成,主要人群年龄分布在 18-40 岁, 大多分布在一二线城市(一线合计占比约 50%)。

推动力 3:多类型体育场所大幅扩容,轻运动场景更丰富

为推广全民健身,综合型和专业型运动场馆纷纷涌现,多类型体育场 所实现大幅扩容。根据国家统计局数据,2020 年全国体育场地高达 371.34 万个,平均每人体育场地面积为 2.20 平方米,两会提出到 2025 年人均体育场地面积将达到 2.6 平方米。 精细化、专业化的的俱乐部与工作室井喷式爆发增长:由于女性 喜好的运动多为非对抗性运动,并且对于健身的环境舒适度要求高 于男性,因此 她 们 更 偏 好 于 选 择 室 内 场 所 进 行 锻 炼 。 据 GymSquare 统计,2021 年中国瑜伽场馆规模达到 42350 家,同 时国内出现了更多主打普拉提的工作室。

商场着力发展与社区主流运动设施互为补充的新兴都市轻运动, 如射击射箭、武术、舞蹈、攀岩、滑雪等运动体验馆,使得专业运 动趋向大众化。综合运动馆品牌更注重复合场景打造,提供融合运 动+娱乐一体化的多样项目,满足多元社交需求。

跨场景穿着需求提升,轻运动服装市场空间大

跨场景需求提升,专业运动服饰融入日常搭配,休闲时尚元素增加。 随女性健康和悦己意识的提升,其对健身服饰的需求除了功能性外,对 时尚提出了更高的要求。并且随着健身频率的提升,消费者开始追求能 满足多场景穿着需求的运动服饰(从原先纯健身场景,延伸到健身、工 作、休闲等场景都能穿)。英国在线时尚预测和潮流趋势分析服务提供 商 WGSN 提出,疫情后将户外元素加入服饰中,为日常生活带来安全 感、舒适感成为了设计的关键。消费者希望产品适应性强,且具备美观 性和实用性,同时能够支持全天活动。

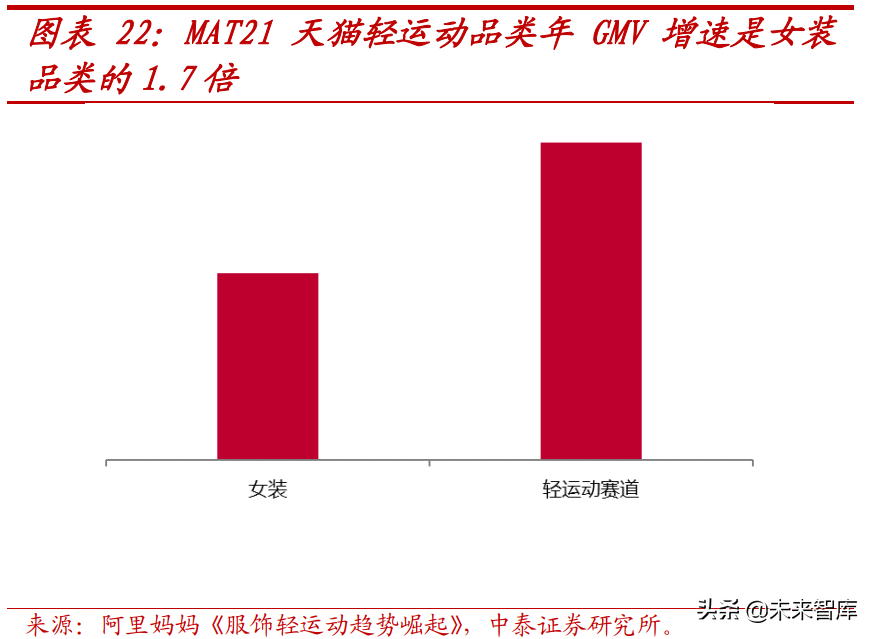

而我国的轻运动市场尚处于快速增长阶段,根据阿里妈妈发布的《服饰 轻运动趋势崛起》报告,2021 年中国轻运动消费者人数近 2 亿, MAT213轻运动赛道服饰 GMV 增速是女装品类增速的 1.7 倍。此外, 运动服饰和日常服饰的融合度明显增强,MAT21 天猫运动户外鞋服与 女装/女鞋/内衣的交集消费者占比提升了 14%/15%/12%。

根据 Grand View Research 预测,2021 年全球 Athleisure(运动休闲) 市场规模为 3066.2 亿美元,到 2030 年有望达到 6625.6 亿美元, 2022-2030 年 CAGR 约为 8.9%。2020 年消费者中女性占比达 41%, 按品类看,瑜伽服、紧身裤这类轻运动比较有代表性的产品占比最高, 合计达 44%(二者分别为 27%/17%),且仍有望继续提升。

从抖音、小红书这类社交媒体热度来看,瑜伽的讨论度已超越除篮 球足球外的大部分运动项目。另外,从天猫运动专业用品销售情况 来看,相比其他运动,瑜伽用品的专业性和消费力更强(部分其他 运动项目可以穿着一般的运动服装进行锻炼)。随着女性健身的普及,紧身运动服饰走进日常生活。如今的瑜伽 裤一类的紧身裤不仅是运动服饰,更成为女性彰显自身兴趣和健康 生活方式的媒介。在国内一线城市,瑜伽裤、运动 Bra 搭配大码西 装外套,也已成为都市运动女性的日常穿搭之一。在此趋势下,专 业的紧身运动服饰的应用场景被拓宽,有望带动整体需求的增长。

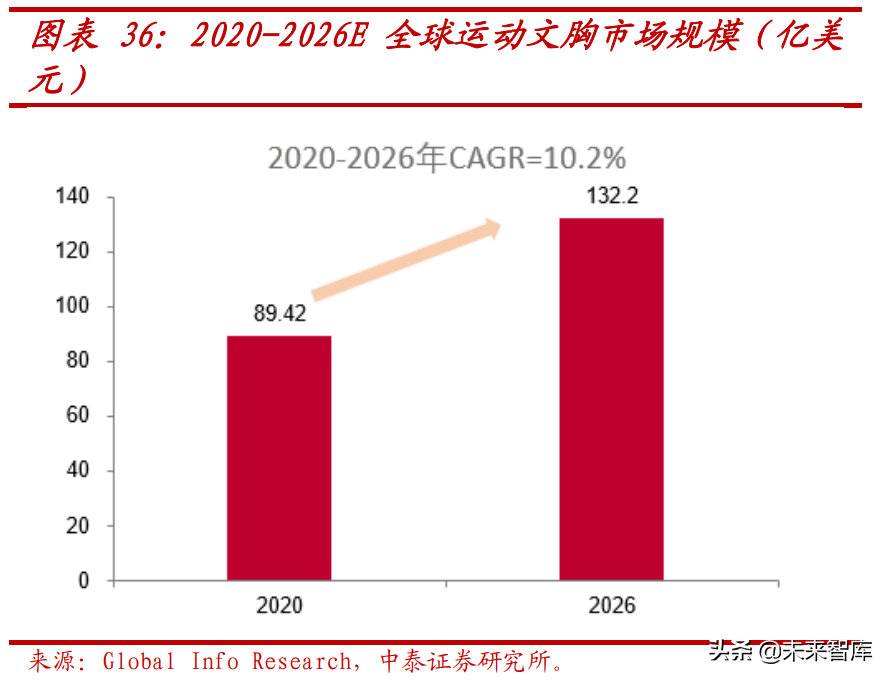

运动内衣的需求从功能性向舒适性、美观性拓展。根据 TMIC《运 动文胸市场趋势报告》,购买运动文胸的消费者中,45%的消费者 会在非运动场景下穿着运动文胸。因为现代女性的运动时间和次数 变得零散而高频,在对运动内衣的抗震性和功能性要求变高的同时, 也对于内衣的舒适与“颜值”拥有了更多元的需求,希望将运动与 日常生活场景更好地融合。

行业格局:国内渗透率低&下沉空间大,新老品牌加速布局

现有品牌多定位于中端及以上,集中在一二线

当前我国轻运动品牌渗透率低,Lululemon 具有较明显的先发优势,其 他品牌尚在起步或成长阶段(Lululemon2021 年在整体运动的市占率为 1.1%,中国零售端规模约为 41 亿,其他新锐轻运动品牌销售额约在 3 亿元以下)。而北美地区,轻运动品牌规模更大(2021 年 Lululemon/ Athleta 美国零售端规模分别为 34 亿/14 亿美元左右,门店数分别为 324/199 家 ), 且 轻 运 动 品 牌 在 运 动 领 域 的 市 占 率 仍 在 提 升(2015/2021 年 Lululemon 与 Athleta 合计市占率分别为 1.9%/3.5%)。我们认为,当前我国轻运动行业而已仍处于兴起阶段,未来随着运动习 惯的养成、参与运动人群的增加、“她经济”消费的持续升级,中国轻 运动市场及本土新兴品牌仍存在较大发展潜力。

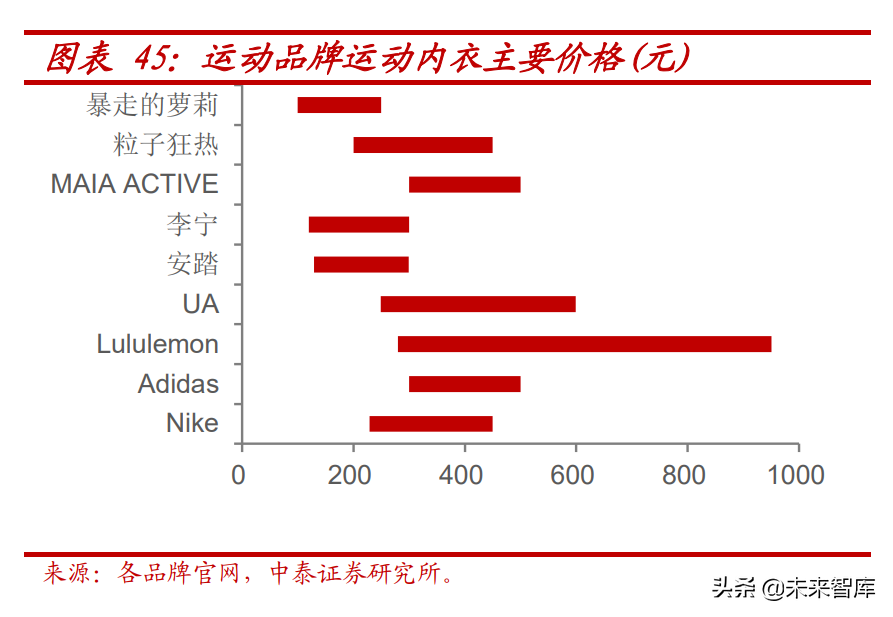

从定位看,Lululemon 稳居高端市场消费者心智,国内新锐品牌多定位于中端及中高端市场: 高端市场:客群主要为中重度健身人群,对产品专业性、品牌要求 高,有较强的品牌倾向,如 Lululemon 等。 中端、中高端市场:客群为有一定健身习惯的消费者,看重品牌和 功能,但同时也要求时尚和塑形,且对产品性价比有一定的要求。 近几年崛起的国牌多定位于此(如 MAIA ACTIVE、暴走的萝莉、 粒子狂热等),传统国产运动品牌涉足女子运动也多定位于该段位。 低端市场:客群品牌观念弱,追求低价,忠诚度低,以抖品牌、供 应商白牌为主。

从渠道分布看,当前国内的轻运动品牌主要集中在一二线,低线市场 近乎空白,挖掘潜力大。 各品牌渠道多位于一二线城市,但人群基数庞大的低线城市尚无 成熟品牌。如低线城市用户较多的抖音、拼多多上存在大量百元以 下的白牌瑜伽裤。根据飞瓜数据,目前抖音平台瑜伽品类(含瑜伽 服、瑜伽用品等)平均客单价在 60 元左右,过半数商品价格在 50-100 元之间,客群 54%来自三线及以下城市。

健身习惯逐步向低线城市传递,有望成为长期生活方式。健身意 识会随着居民收入水平的提升而加强,且低线城市人民整体生活压 力和节奏相对一二线轻松,有更多时间参与健身。与一些生命周期 较短的潮流风潮不同,“健身几乎是一件只要付出就能得到回报的 事”,在持续健身过程中,人们可以不断得到正反馈,进而激励运 动者将其培养成为长期习惯。

运动服饰风格也在向低线传递。随着运动习惯的养成,女性的健身 服饰风格也在朝着越来越专业、贴身、美观的方向发展。除去面料 科技不断改进的原因外(贴身专业的服饰具有良好的弹性、支撑性, 更加透气、并具有一定的塑形效果),还有穿衣观念上的改变--女性 更加乐于展现自己健身健美后的身材。因此,我们预计随着健身 习惯的逐步下沉,轻运动服饰的风尚也有望随之下沉。 从百度指数来看,“瑜伽裤”的全国搜索指数自 2020 年以来上升 趋势明显,一线及新一线城市的上升趋势早于低线城市,潮流呈现 出由高线向低线传导的趋势,且高线城市的热度持续高涨。

主流运动品牌:多以品类为导向,凭借资源优势加码女子系列

主流运动品牌多以传统产品品类(如裤、文胸等)或者运动项目分类 (跑步、综训、瑜伽等)为出发点,凭借自身技术、营销和供应链资源, 并借助自身原有渠道优势(女子运动多以一个系列的方式在原有门店展 示),将产品推向市场。 Nike:2014 年底正式发力女性市场,从运动场景出发,核心增长 品类仍以跑步、训练类产品为主。在 2019 年 Nike 将瑜伽产品划 分为独立品类,并先后于 2020 年 1 月、4 月推出 Infinalon 瑜伽系 列和 Nike Yoga 系列等产品。

Adidas:2015 年邀请 Lululemon 前 CEO Christine 作为女子业务战 略顾问,以产品品类为出发点,聚焦文胸、T 恤、背心、紧身裤和跑 鞋 5 种品类,推出第一款女子专用跑鞋 Pure BOOST X。此后几年间, 品牌不断丰富女子产品线,推出全新运动文胸系列、瑜伽系列 adidas Yoga Make Space。Adidas 在最新的 5 年计划中提出,女子业务至 2025 年将保持每年中双位数的增长。

安踏:打造“科技+颜值”的新运动美学女子品类,主要根据场景展 开,涉及跑步、舞蹈、瑜伽、防晒系列,并借助自身资源优势,通过 明星代言等方式提升影响力,公司在最新 5 年计划中提出女子品类 2025 年流水规模目标接近 200 亿元。

新锐品牌:挖掘痛点打造爆品,切入细分品类建立品牌认知

有别于传统运动集团以某个品类为出发点的思路,近年新兴运动品牌大 多以挖掘女性消费者的需求痛点为出发点,在细分品类打造爆款单品, 建立品牌认知,逐渐形成了较鲜明的品牌调性。如 Lululemon、Maia Active、Ubras 等:

Lululemon(1998;2016 年进入中国):率先定位高端瑜伽服饰市场, 逐渐成长为全品类运动生活方式品牌。首个专为女性设计的瑜伽品牌, 定位千元价位的产品率先占领高端女性运动消费者心智。独家面料科 技、极致单品策略、高效直营模式与深入瑜伽社群运营形成了 Lululemon 独特的品牌竞争力。同时,近年来,Lululemon 扩充品类 (男装、鞋类、智能产品、个护市场等),欲打造成为全品类运动品 牌, 2021 年营收达 63 亿美元。在 2016 年进入中国市场后品牌销售 额快速提升,在最新发布五年增长计划中(2022-2026),中国被列为 最重要的增长市场之一。

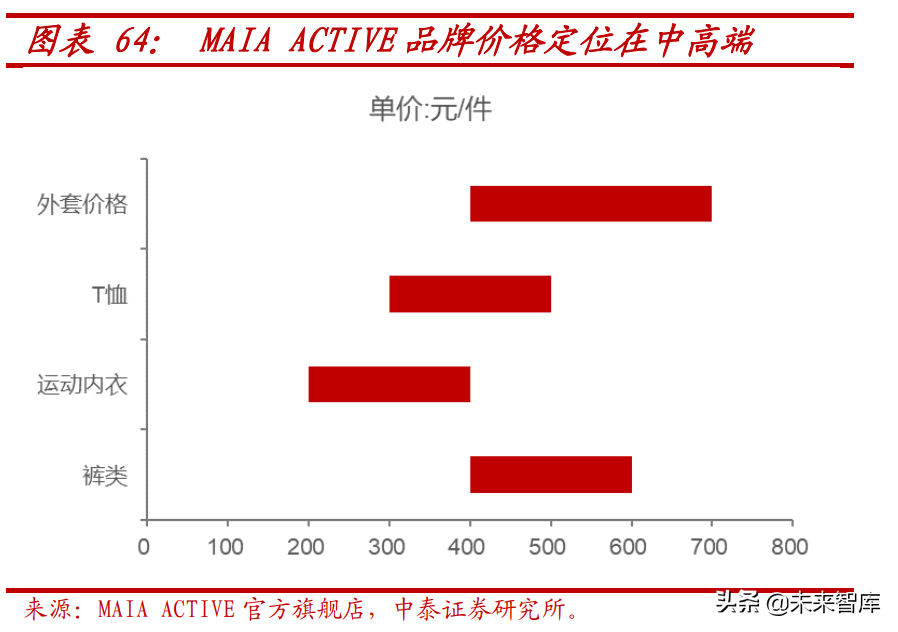

MAIA ACTIVE(2016):针对亚洲女性对美与健身的诉求,推出兼具 时尚与专业的中高端运动产品。MAIA ACTIVE 为国内首个开发了专 属于亚洲女性的版型系统,用专属裁剪方式达到以衣塑形的效果,并 与中国台湾权威的面料机构合作研发了独家的运动科技面料(用于妖 精裤的面料等),提升产品专业性。同时,在色彩、款式上相较 Lululemon 之类的专业运动品牌更具时尚性。渠道方面线上为主,同 时发力线下,2021 年 MAIA 的全渠道销售额已过 3 亿,年平均增长 率达 166%。

Ubras(2016):摆脱束缚,满足女性舒适、悦己需求。品牌通过解 决女性传统内衣穿着过程中不舒适的痛点快速占领消费者心智:无尺 码内衣都是满足消费者舒适悦己的需求,“背心式”内衣满足消费者 内衣外搭的新场景需求。随着品牌力的提升,渠道也从纯电商向线下 渠道拓展,目前已有 24 家门店。

产品为基,洞察需求挖掘商机

产品为本:洞察目标客群痛点,持续专业升级打造竞争力

从目标客群的消费习惯看:亚洲女性较男性更注重产品舒适度、时尚 性和塑形效果。 从抖音的品牌用户画像来看,女性占比越高的品牌(如 MAIA ACTIVE 等新锐品牌)消费者对于价格的敏感度越低,对于产品上身效果(塑 形)、颜色、面料等方面的要求更高;而客群偏男性的品牌(如 Nike、 Adidas 等传统运动综合品牌)的客群则对于质量、性价比有更高要求。 我们认为二者的差异主要因女性更细腻感性,需求更细化(男性更多认 为服装尺寸、延展度适合可以即可;并且亚洲女性更在在意自身形象, 对塑形、遮缺陷、除汗臭等要求较高),同时由于身体结构的差异等, 对细节要求也更高(如提臀、瘦腿、收副乳等)。

轻运动服饰作为运动品类,针对目标客群需求痛点,持续推出科技性 和专业性的产品是成功的内核。从当前较为出圈的女子运动品牌看,都 是通过深入洞察女性消费者的需求,针对目标客群痛点,在面料开发、 版型设计和产品功能性等方面持续升级以满足客户不断提出的新要求, 推出优质爆款而成功出圈,成为细分品类的 TOP1,占领消费者心智。

如 Lululemon 便是率先进入专业女性瑜伽服空白市场,独家面料+先 进工艺打造极致产品,先发优势明显。彼时尚未有专为女性身形设计 的瑜伽服,Lululemon 挖掘到女性该需求(Camel Toe、透明性等痛 点),率先打出专为女性设计的瑜伽服的定位,通过在面料、剪裁方 面有针对性的解决这些痛点,推出的 Align 瑜伽裤即刻成为爆款,至 今已畅销近 20 年。这是由于瑜伽裤以基本款为主,用户在选择产品 时更注重功能性(面料及版型),因此拥有更长的产品生命周期。后 续品牌通过与全球领先的面料供应商合作,持续进行面料升级,推出 主打速干的 Everlux,主打柔软的 Nulu 及 Nulux 等独家面料,奠定其 在女性瑜伽服饰领域的领导地位。

而考虑到亚洲女性的身型特点和塑形需求,本土品牌在洞察并解决中 国女性消费者穿着上的痛点更具优势。 如 MAIA ACTIVE 便是瞄准针对亚洲女性身形和需求(翘臀长腿等) 的空白市场,推出兼具时尚、塑形与专业的女子运动品牌。2016 年 Lululemon 进入中国,培育了一大批瑜伽爱好者,但其产品版型并未 针对亚洲女性身材特征进行调整,如身材更纤瘦小巧、臀部饱满度较 欧美低,头肩比例偏小等;同时对与亚洲女性的诉求也缺乏洞察,如 相比欧美女性运动者,亚洲女性更看重舒适柔软、无束缚、塑形(提 臀、显瘦显腿长等),以及社交需求(如要穿得美美的去运动,可以 拍照分享到社交平台)。

基于此,MAIA ACTIVE 抓住这一需求强烈但 空白的市场,推出专为亚洲女性设计的兼具时尚与专业的运动服饰, 其中提臀效果显著的“妖精裤”、柔软亲肤的“云感裤”成功为爆款, 并成为品牌的常青大单品,2022 年品牌继续推出新色系列产品满足消费者春夏运动场景需求。而后又针对亚洲女性运动时对于胸部既要 胸型美观有承托力,又要无束缚感(欧美女性对美观要求不高),推 出的“不插垫文胸”也成为新的爆款。基于对目标客群需求的持续深 入洞察,MAIA ACTIVE 在中国女性运动服饰领域快速崛起。 (2020/2021 年 MAIA ACTIVE 天猫平台销售额为 1.05/1.75 亿元,运 动服饰品类市占率分别为 0.6%/0.9%)。

再如 Ubras 通过解决女性穿着传统钢圈内衣时的束缚、活动不便感, 推出无约束感的无尺码内衣,同时“背心式”的设计,内外穿皆可, 使得穿着场景更多元。品牌凭借无尺码内衣爆款单品快速出圈,已蝉 联两届双 11 天猫内衣销量榜 TOP1,在天猫内衣品类成功超车优衣库。 根据魔镜市场情报数据,2021 年 Ubras 全年天猫销售额为 26.43 亿 元,同比增长 69%。

国潮趋势下,本土品牌高“颜价比”,抢占大众市场。考虑到轻运动服 饰同时作为时尚产品,在强功能性基础上,时尚性也不可或缺。而在国 潮趋势下,国牌更懂本土文化和消费者审美。而大众消费者对产品颜值 和性价比要求更高,但由于时尚的审美不断变化,需要快速迭代、持续 推出爆品保持热度,较考验品牌的供应链与营销能力,因此营销和供应 链资源丰富的头部品牌或更具优势。 如暴走的萝莉,主打高性价比(主要价格带在 150-300 元),主要客 群为 18-35 岁的年轻入门级女性运动群体。并且强调“时尚”与“性 价比”,色彩上,较 lululemon 等海外品牌更明艳,符合本土消费者审 美。并且多次成功抓住热点推出“液体莱卡”健身裤、“无尺码”系 列等爆款产品(运动无尺码文胸成为 618 天猫细分品类 TOP 1)。

渠道助力:DTC 模式增强用户触达,加强需求洞察

女性运动作为新兴赛道,对于传统品牌来说也是新的系列,并且目标客 群需求更多元、更细化。品牌若想要深度洞察客群需求,通过线上自营 (及时有效获取海量消费者数据,指导产品开发和推广)、线下直营 (直接触达客户,给予更好的体验,传递品牌理念、树立品牌形象)、 社群等 DTC 渠道,或是与消费者进行更直接的交流有效方式。并且相 比经销渠道(经销商考虑到风险性更愿意订过往畅销品,往往尝新意愿 弱,不利于推新品),DTC 模式更有利于产品创新、推广。

如 Lululemon:全渠道布局,DTC 模式提升品牌力。公司整体 DTC 收入占比约 90%,线下方面, 2021 财年 Lululemon 直营坪效为 1443 美元/平方英尺/年(约 10.4 万元/㎡)。线上方面,Lululemon 于 2009 年建立自营电商平台,目前线上 DTC 业务的营业利润率(44%)远高 于其他渠道。同时,品牌于 2016 年起构建数字化零售生态,打造联通 线上线下数据的 CRM 系统,全渠道布局提升购物体验,拉近与消费者 距离。

国内新锐品牌也多以电商起家,并以 DTC 形式拓展线下。暴走的萝莉 /MAIA ACTIVE/粒子狂热均以 DTC 电商起家,2021 年暴走的萝莉 /MAIA ACTIVE 天猫官旗 GMV 达 1.79/1.78 亿元,同比 49%/46%(魔 镜市场)。在线上实现快速增长的同时,各品牌也在积极布局线下,以 打造品牌。目前除萝莉外均开始布局线下自营门店,新锐品牌门店多位 于一线及新一线城市中高端商场内。

如 MAIA ACTIVE 从创立之初就将 DTC 作为品牌发展的核心战略,通 过 DTC 模式降低渠道成本(仅在 15%左右),提升产品的性价比。同 时,品牌也在进行线下直营店拓展和品牌形象升级。截至目前,MAIA ACTIVE 共开设 18 家线下直营店,店平均坪效达 8000 元/㎡,三家业 绩最好的门店坪效可达 2 万元/㎡以上。其中,北京太古里门店年销售 额将近 1500 万。

传统运动品牌也积极转型 DTC,助力品牌升级:安踏于 2020.8 月启动 DTC 转型, 截至 2021 年末已有约 6000 加 DTC 门店(52%自营, 48%经销商按公司标准运营),DTC 收入贡献已占 35.6%。同时,李宁 也通过数字化打造 DTC 零售体系,加大力度布局会员与全渠道领域。 其中线下直营门店已基本完全接入全渠道业务体系,2021 年会员体系 向线下渠道引流入店数百万人次。在消费者洞察方面,会员部门持续优 化分析体系,在消费者对商品、服务体验的环节中,完善更强大的体验 分析体系。2018-2021 年,李宁的整体存货周转加快,直营店效提升。

供应链优化:高端轻运动材料国产化,助力产品力提升

国内运动服饰供应链完备,如国际头部品牌如 Nike,其供应链中有 19%来自中国。但有部分高端运动材料过去进口为主,其国产化后有望 助力国牌产品的升级。 目前市场上瑜伽服饰与运动内衣普遍应用的材料为锦纶,其中高端材 料尼龙 66DTY 因价高仅用于高端线产品。锦纶 66DTY 纱线因柔软、 亲肤性和高强度的特性,受到轻运动服饰的青睐(如 lululemon、Maia active 的瑜伽裤,ubras 的内衣等)。而锦纶 66DTY 纱线在 2020 年以 前主要由欧洲及中国台湾供应商生产,中国大陆尚无量产者。并且该产 品售价高(66 民用丝单吨售价约 6 万元,6 单吨售价约 2 万元)。基于 此,锦纶 66 在国内市场的渗透率仍处较低水平(2021 年民用丝 66/6 丝的规模分别约 6/330 万吨)。

台华新材技术突破,实现锦纶 66DTY 民用丝的国产替代。经过多年技 术积累,大陆民用锦纶供应商台华新材于 2021 年实现锦纶 66DTY 民 用丝的量产,且良率快速提升(2021/2022 预计分别为 65%/75%+, 国际领先供应商约为 85%),其品质已得到如 lululemon 这样的头部品 牌认可。同时,其快速扩产,2021/2023 年产能预计分别为 2.5/8.5 万吨,助为国内轻运动品牌产品品质提升提供保。 原材料国产化有望带动锦纶 66DTY 民用丝降价,进而打开下游应用空 间。锦纶 66 价高的主要原因是其上游原材料己二腈过去为海外企业垄 断,而随着国内技术突破,2022 年国产己二腈产能开始逐步释放,未 来随供给增加,原材料成本有望下行,带动锦纶 66 产品价格下降,让 更多运动品牌能承担该产品(如原先定位高端的 lululemon 可用,未来 定位大众的安踏、李宁等品牌也有望提升应用比例)。

营销赋能: 社群运营培养消费习惯,全域推广快速提升产品声量

如女性瑜伽的领导者 Lululemon 以及亚洲女性时尚轻运动 品牌 MAIA ACTIVE: Lululemon:通过当地瑜伽 KOL 和定期社群活动深度连接当地消 费者,占领目标客群心智。Lululemon 通过聘请当地具备影响力的 瑜伽 KOL 为品牌大师,为其免费提供约 2 万/年的瑜伽服饰,并对 通过品牌大使接触到的瑜伽爱好者进行精准营销。同时,品牌也在 目标地所在的社群定期组织瑜伽活动(如热汗节、长跑、瑜伽比赛 等),届时 KOL 也会穿着 Lululemon 品牌服饰进行运动,在普及瑜 伽运动、扩大市场规模的同时,也在潜移默化中将瑜伽和健康的生 活理念与 Lululemon 品牌结合,占领消费者心智。根据增长黑盒调 研数据发现,在活动结束后,会选择现场购物的比例高达 98%。

MAIA ACTIVE:素人代言+高频社群活动,传达“每个女孩都能健 康美丽成为更好的自己”的理念,提升目标客群与品牌的认同感和 粘性。MAIA ACTIVE 顺应中国女性悦己意识觉醒的趋势,未使用明 星代言,而是提倡内部员工、会员分享自己的运动照片,为自己代 言。并通过话题制造、创办 MAIA FUN CLUB 为会 员提供高频的女性健康生活相关活动(已覆盖 8 座核心一线城市, 举办 15 场/月的活动)、建立品牌社群让会员分享事业成功和享受健 身生活的生活理念。通过上述与目标客群的深度户动,MAIA ACTIVE 的会员数量快速增长(约 30 万会员),且会员粘性和复购 率均表现优异。

自上而下式:信息集中轰炸式,通过集中各渠道流量资源,快速打爆 新品。一些自身有较强流量资源、同时更强调产品的品牌,或可通过短 期集中流量资源,对一款产品加大各渠道、平台曝光力度,抓住消费者眼球,从而在消费者心中留下对产品印象。

暴走的萝莉、李宁女子运动系列:全域营销,快速提升产品声量 1)线上:如暴走的萝莉在小红书、抖音等女性用户较多的社交平台内 容传播渗透;除了常规的 KOC、KOL 合作投放,徐璐和辣目洋子 等明星也在为其提升知名度;李宁的女子运动系列除常规线上宣传、 社交平台宣传外,还通过在健身 APP 进行社群互动提升知名度, 推出柔感体操课程(将艺术体操与普拉提结合的女性创新训练课程, 目前已有超 20 万人次的用户在 Keep 平台完成线上跟练)。同时联 合 Keep 发起「练美体验官」活动,挑战者需要穿着李宁揉柔裤或 翘俏裤参与 Keep「21 天练美挑战赛」并打卡李宁课程,并将试穿 测评发布 Keep 站内#李宁练美了#话题,目前已有 4636 条讨论 , 27 万人围观。

2)线下:暴走的萝莉通过与分众传媒实行战略合作,在北上广深等城 市布局大量线下广告(电梯广告为主),借助广告片中的标志性台词 “穿暴走的萝莉,就是比别人好看”,向消费者传达出女性独立、自信 的态度,快速建立品牌认知;2022 年 4 月起,李宁女子健身团队在联 合专注健身课程研发的 K'STUDIO,向全国优秀教练发起柔感体操课程 线下培训与选拔,签约首批官方授权教练官并参与到相关品牌活动中。

3)代言人:暴走的萝莉在 2021 年 6 月官宣全新品牌代言人——THE9 女团成员虞书欣,引爆品牌声量,吸引年轻女性用户;李宁签约钟楚曦 为女子运动风尚大使,同时签约舞者王润、中国首位女子长板冲浪冠军 郭淑娟、运动达人四狼,多维度展现女子运动之美和健康积极的生活方 式,引发更多女性共鸣,系列艺术短片累计近 200 万次观看。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)